“Cửu Âm Chân Kinh” chứng Việt.

Tháng sáu 5, 2024

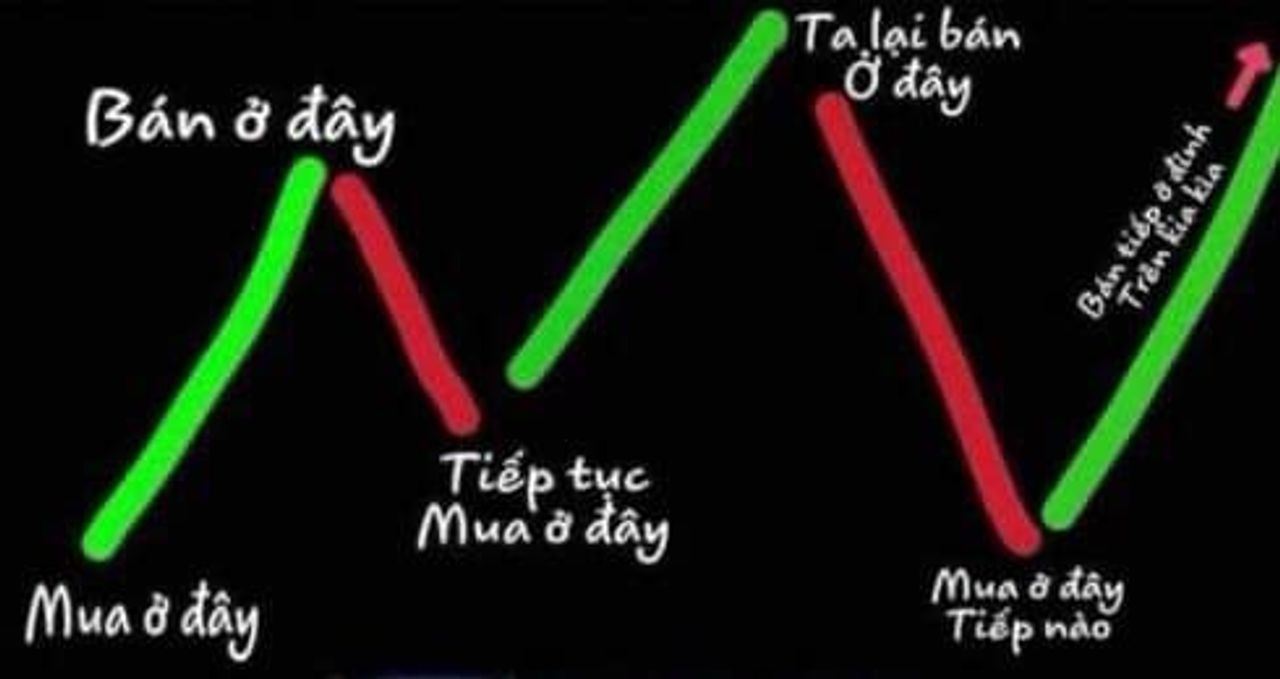

zNhìn đơn giản như đang giỡn phải không cả nhà.

Bạn nhìn thấy hình ảnh đại diện của bài viết này không?

Ý tôi muốn nói… nó đơn giản là như thế thôi.

_ Ngôn ngữ Việt Nam ta quá đa dạng, phong phú bất kể là tiếng Tây hay tàu đều dễ Vietsub được cả. Điều đó làm mơ hồ Bùi Anh Tuấn cho những người mới vào thị trường chứng khoán. Trong thời đại số 4.0, hầu hết mọi người bị xiềng xích bởi tivi, máy tính, smart phone,… và bị chặn đứng mọi ngả đường dẫn đến tài liệu, sách báo in giấy.

Dễ bị thao túng?

_ Đúng vậy. Thử lướt liên tục trên social media đa phần đều là các trường phái ngán hạn, phái sinh và các clip lùa gà… Đãi cát tìm ngọc mới mong thấy được những người mang giá trị thật sự đến cho cộng đồng vàng thau lẫn lộn. Tư duy lỏng lẽo và vốn từ hạn hẹp dễ dẫn đến những tình huống âm tài khoản và tỉ lệ này ngày càng cao, nhất là trong thời kì kinh tế khó khăn.

Bài viết chia sẻ dưới góc nhìn của 1 nhà đầu tư theo trường phái thụ động, châm ngôn: “Ăn chắc mặc bền, mua ở đầu gối bán ở vai”. Đã tham gia thị trường được nửa năm và cũng đã từng rất mơ hồ tư duy và các khái niệm đến hiện tại vẫn đang mò mẫm hằng ngày- Let’ go.

TỪ LÓNG THỊ TRƯỜNG.

_ Share hoặc stock: cổ phiếu bạn sở hữu cổ phiếu là bạn đang sở hữu 1 phần của công ty. Công ty tư nhân dùng Share + thường đi kèm tỉ lệ. Stock gắn liền với công ty đại chúng và kèm số lượng.

_ Equite: vốn chủ sỡ hữu.

_ Shareholder: cổ đông.

_ Dilute: pha loãng.

_Market cap: vốn hóa thị trường.

_ Gà/Cừu non/F0: nhà đầu tư mới gia nhập thị trường, thiếu kiến thức, kỹ năng. Dễ bị tác động bởi đám đông và dễ bị dẫn dụ.

_ Cá cơm: nhà đầu tư nhỏ lẻ, vốn ít, khả năng tiếp cận thông tin kém.

_ Tây lông/Khối ngoại – Tây: Nhà đầu tư nước ngoài có thể là cá nhân hoặc tổ chức

_ Múc/xúc: nhà đầu tư mua vào với quyết tâm cao độ, mua bằng mọi giá bất chấp tất cả.

_ Xả/Thoát hàng: nhà đầu tư bán ra với quyết tâm cao độ, bán bằng mọi giá.

_ Tây lông/Khối ngoại – Tây: Nhà đầu tư nước ngoài có thể là cá nhân hoặc tổ chức

_ Múc/xúc: nhà đầu tư mua vào với quyết tâm cao độ, mua bằng mọi giá bất chấp tất cả.

_ Xả/Thoát hàng: nhà đầu tư bán ra với quyết tâm cao độ, bán bằng mọi giá.

_ Giá tham chiếu: là giá đóng cửa của ngày giao dịch gần nhất trước đó. Giá trần: giá cao nhất và giá sàn: giá thấp nhất.

_ GICS: chuẩn phân ngành toàn cầu, xác định 11 Sector- lĩnh vực kinh tế. Chia thành 24 Industry Group- nhóm công nghiệp, sau đó thành 68 Industry- ngành và cuối cùng thành 157 Sub industry- tiểu ngành.

Ngoài ra còn có ICB ít thông dụng hơn.

_ Hiện tại có khoảng 700 mã chứng khoán đang niêm yết trên thị trường nước ta nên phân ngành này là khá chuẩn. Học về GICS hình dung bức tranh tổng thể toàn thị trường như kid đại dịch vừa qua thì nhóm lixch vữ công nghệ phát triển hơn công ty mảng dịch nhà hàng khách sạn.

_ Ví dụ: lĩnh vực Công nghệ thông tin tiêu biểu là Soft ware & Secvices. Từ đó có ngành IT secvices: dịch vụ phần mềm cài Win dạo. Có các công ty Software: phần mềm như FPT.

_ Với những nhà đầu tư thụ động thì phân loại Market cap: như VN30 là top 30 công ty lớn nhất Việt Nam, ở Mỹ là chỉ số S&P500 hay ở Úc là ASC200 chiếm 88% giá trị thị trường với 2000 cố phiếu. Từ đó ta có thêm kha khá các từ:

_ Bò tùng xẻo: Thị trường chứng khoán đang trên đà xuống nhưng không giảm sâu mà mỗi ngày xuống một chút.

_ Lau sàn: Giá chứng khoán giảm kịch sàn. Nằm sàn: giảm giá thấp nhất trong phiên (7% sàn HSX, 10% sàn HNX, 15% sàn Upcom).

_ FTD- Follow Through Day: “Ngày bùng nổ theo đà” để xác nhận thị trường ngừng rơi và cho sóng tăng trở lại.

_ Mua đáy bán đỉnh: hay là mua ở đầu gối bán ở vai.

_ Bắt đáy thì đứt tay: sau khi mua ở giá giảm, cổ phiếu lại tiếp tục giảm và khoản lỗ càng ngày càng lớn hơn.

TỪ LÓNG VỀ KẺ PHẢN DIỆN.

Thị trường Việt Nam non trẻ luôn có những tay to, thao túng và làm giá cổ phiếu thường được gọi là đội lái. Đội lái cổ phiếu mua gom cổ phiếu ở giá thấp, rồi đẩy giá cổ phiếu lên cao bán kiếm lời. Lái có thể là chính từ ban lãnh đạo của công ty hoặc là các cá nhân công ty có tiềm lực tài chính.

_ Tay to/Cá mập – BBS = Big Boy: Những nhà đầu tư có nguồn lực vốn mạnh, kinh nghiệm dày dặn ảnh hưởng đến giao dịch trên thị trường.

_ Hàng nóng: chỉ những cổ phiếu tốt (blue-chip), luôn được săn tìm như Ngân hàng, dầu khí, viễn thông… Hàng nóng là hàng có đội lái, nó sẽ chỉ tăng mạnh khi đội lái gom đủ hàng.

_ Đội Lái: có thể nói là tổ hợp của các cá mập, liên kết với nhau để đánh lên hay đánh xuống cổ phiếu. Những nhà đầu tư lớn này thường có lợi thế về vốn và thông tin mật trên thị trường.

_ Sọc (Short) hàng: dùng để chỉ việc bán khống (short sell), tức là mượn cổ phiếu không có trong tài khoản để bán sau đó mua để hoàn trả lại. Cũng thường để chỉ việc đầu cơ giá xuống vì dự báo thị trường/chứng khoán sắp sụt giảm.

_ Lùa gà, dụ gà: Chứng khoán VN bây giờ lắm cạm bẫy, và ngày càng tinh vi để dụ những NĐT thiếu kinh nghiệm.

_ Lùa gà, dụ gà: Chứng khoán VN bây giờ lắm cạm bẫy, và ngày càng tinh vi để dụ những NĐT thiếu kinh nghiệm.

_ Con bò: ám chỉ những nhà đầu cơ giá lên, từ này xuất phát từ tiếng Anh Bull. Loài bò tấn công hùng hục xông lên phía trên… nên nó được dùng làm hình tượng ám chỉ nhà đầu cơ giá lên.

_ Con gấu: ám chỉ những nhà đầu cơ giá xuống, từ này cũng xuất phát từ tiếng Anh Bear: con gấu theo tư thế con gấu vồ mồi xuống.

KÌ NGHỆ CỦA LÁI.

_ Bẫy bò/Bẫy bò, bún chả (Bull trap): Tín hiệu thị trường giả cho thấy cổ phiếu đang có dấu hiệu tăng giá. Sau đó lại là một đợt sụt giảm liên tiếp. Đây là bẫy dành cho những nhà đầu cơ giá lên.

_ Bẫy gấu (Bear trap): Tín hiệu thị trường giả cho thấy cổ phiếu đang có dấu hiệu giảm giá. Tuy nhiên, sau đó lại là một đợt tăng giá liên tiếp. Ngược với bẫy bò, bẫy gấu khiến những nhà đầu cơ giá xuống sẽ bị mắc bẫy.

_ Bò tùng xẻo: Thị trường chứng khoán đang trên đà xuống nhưng không giảm sâu mà mỗi ngày xuống một chút.

_ Bộ đội về làng: Thị trường chứng khoán chuyển từ sắc đỏ chuyển sang sắc xanh ngập tràn.

_ Bò tùng xẻo: Thị trường chứng khoán đang trên đà xuống nhưng không giảm sâu mà mỗi ngày xuống một chút.

_ Bộ đội về làng: Thị trường chứng khoán chuyển từ sắc đỏ chuyển sang sắc xanh ngập tràn.

_ Múa bên trăng: nói lái của “trắng bên mua”, là tình trạng thị trường rất nhiều người bán xả cổ phiếu, nhưng lại không có ai thèm mua.

_ Nhặt dép: tranh thủ lúc những nhà đầu tư gà mờ đang bán tháo cổ phiếu vì sợ xuống giá, thì gom mua lại ở giai đoạn tích lũy.

_ Úp sọt/Úp bô/Kéo xả: Bẫy chứng khoán đẩy thị trường lên và sau đó bán ra. Nổi đình nổi đám trong lịch sử là vụ công ty CP Đầu tư và Phát triển Đức Quân – FTM “úp bô” 11 công ty chứng khoán lớn.

_ Bơm vá: Thổi phồng thông tin về cổ phiếu nhằm bán ra kiếm lợi. Ngoài ra, bơm vá còn ám chỉ người tiếp thị một cổ phiếu nào đấy quá mức (bơm lên) mà lờ qua các thông tin bất lợi (vá chỗ thủng).

_ Mua tay trái bán tay phải: là hình thức lái tự mua tự bán hòng làm giá, đi kèm là thông tin tích cực và các phiên thanh khoản cao bất ngờ.

1. Bán cổ phiếu với giá sàn để tạo tâm lý hoảng loạn.

_ Đây là cái bẫy hiệu quả nhất đối với những “tay mơ”. Một số nhà đầu tư bơm vá, nhận định cổ phiếu rất tốt và muốn mua thêm cổ phiếu giá rẻ nên đã chủ động bán ào ạt 1 lượng lớn cổ phiếu A với giá sàn ở một tài khoản. Thấy vậy, những người thiếu kinh nghiệm nghĩ là cổ phiếu đó hay công ty đó có tin xấu và họ liền bán đổ bán tháo theo giá sàn.

_ Trong khi đó, những nhà đầu tư bán lúc đầu lại dùng tài khoản nào đó mua lại cổ phiếu của mình và mua thêm cổ phiếu của những người mới bán ra với giá rẻ.

+ Tất nhiên là đây chỉ là khung sương cốt lõi mà thôi, hãy đào sâu nghiên cứu thêm video của cái đầu sạn bằng cục kim cương của ông chủ cũ Chelsea Abramovich:

2. Mua giá trần tạo tâm lý hưng phấn: ngược lại kỹ xảo một.

_ Muốn bán cổ phiếu đang có với giá cao nên chủ động mua ào ạt giá trần cổ phiếu ở một tài khoản. Vì FOMO nên người ta dám mua như thế và đặt mua theo giá trần. Khi đó, cá mập lại dùng tài khoản khác bán dần ra cổ phiếu đó ở giá cao, số lượng lớn hơn số lượng mua vào ở tài khoản trước.

Vài hôm sau các nghệ sĩ thao túng ngừng diễn ngừng “diễn”, giá cổ phiếu đứng và xuống khiến cho cừu non mua theo thì bị thiệt thòi. Chính tôi cũng vừa dính chiêu này khi cú rung lắc thị trường giảm gần cả chục điểm vừa qua.

=> Thanh khoản đột ngột tăng mạnh thì chứng tỏ dòng tiền Fomo đã lao vào gom hàng. Đây sẽ là điểm mà lái đánh xuống bất cứ lúc nào. Nên đối với 1 xu hướng tăng ổn định thì chỉ nên tăng từ từ.

3. Mua chặn giá dưới.

HCD với giá 12.5 có khối lượng giao dịch bất thường với hơn 131k cổ phiếu chiếm hơn 1/2 tổng giao dịch trong ngày.

_ Ban đầu tay to sẽ kê giá dưới cho thật nhiều điều đó làm các cá con thầm nghĩ là có vốn to đỡ mà tự tin khoe cá tính. Sau đó tay to sẽ hủy lệnh mua toàn bộ và thay vào là lệnh bán, chi tiết hơn là như thế này:

Thả dụ: giá đang là 12.000 và Bigboy quyết định phân phối hàng nên từ đầu giờ, họ đặt mua số lượng lớn ở giá tham chiếu và đặt bán số lượng nhỏ ở giá cao hơn tham chiếu. Newbie cứ tưởng đấy là những lực cầu thật họ sẽ trực tiếp mua thẳng lên.

Như vậy các nđt chỉ có thể giao dịch được ở trong 1 biên độ từ 11.950 – 12.050 và cứ mối chêch lệch nhỏ được tọa ra khi đem nhân với số cổ trong tay thì cũng là bữa tiệc đi săn thịnh soạn.

4. Mua theo kiểu rải đinh.

_ Tình huống: tay to gom được 1tr cổ phiếu nhờ những lần lau sàn dưới đáy và sẽ chia nhỏ ra để bán có thể là 100.000/ 1 lần bán.

+ Chứ các cá mập không bán tháo ngay lần một. Đơn giản vì nếu rỗng lệnh cổ phiếu sẽ bị trượt giá ngay tắp lự. Còn rải bán thì giá hôm nay đang tăng 5% và đang ở giá 50.000 thì họ sẽ treo hàng nóng 50.100-50.200-50.300 và thoát hàng dần.

+ Kỹ xảo này để bịt mắt “đối thủ”. Tâm lý người mua đều muốn mua giá tốt chứ không muốn mua trần. Đặt 3 lệnh ở 3 mức giá cao nhất, mỗi lệnh chỉ mua một lô, chẳng hạn 1 lô 50; 1 lô 50.2 và 1 lô 50.3.

+ Khi đó toàn bộ các lệnh mua bị che hết vì bảng điện tử chỉ cho phép hiện 3 mức giá mua cao nhất. Sau khi lệnh mua bị che là cuộc đấu trí giữa các “thợ săn”. Điều thú vị là có khi phần thắng lại thuộc về người không chủ động rải đinh.

_ Siêu recommend cho cả nhà 1 bài viết nét như Sony hay:

ĐẦU TƯ THỤ ĐỘNG LÀ GÌ.

_ Chính vì sự phức tạp của thị trường nền mình sẽ chọn là nhà đầu tư dài hạn và không quá cố gắng để có lãi khủng hay tiếng ting ting trong tài khoản liên tục.

+ Bản chất của thị trường là sự đấu tranh của phe mua và phe bán hay nói cách khác thì ngưới bán luôn luôn muốn bán được với giá cao và ngược lại người mua thì lại mua với giá thấp. Nhưng trong dài hạn thì vì chính sách và lượng tiền mới được bơm vào nền kinh tế nên việc không cố gắng đánh bại trị trường luôn mang lại kết quả ổn định hơn.

+ Đầu tư thụ động là một chiến lược đầu tư để tối đa hóa lợi nhuận bằng cách giảm thiểu trading. Mua cổ phiếu trong các chỉ số phổ biến chẳng hạn như chỉ số S&P 500, ETF VÀ Index Fund và giữ nó trong một khoảng thời gian dài.

_ Anh Hieu TV là người truyền cảm hứng cho mình nghiên cứu sâu hơn về trường phái này nên mình sẽ để link phía dưới cho bạn nào muốn nghe thêm về hành trình trở thành nhà đầu tư giá trị.

NỀN TẢNG QUAN TRỌNG CỦA PASIVE INVESTING.

I- Sự kỳ diệu của hiệu ứng lãi kép.

Tập này nè.

_ Compound Effect: Hiệu ứng cộng dồn hay thân quen hơn là Hiệu ứng lãi kép.

Đó là một quá trình: Là phần lợi nhuận tạo ra sau quá trình đầu tư sẽ được cộng dồn vào số vốn ban đầu để tiếp tục chu kỳ sinh lời tiếp theo. Quá trình này sẽ được lặp đi lặp lại, càng kéo dài càng lâu thì lợi nhuận nhà đầu tư nhận được càng nhiều.

_ Có 1 tập truyện tuổi thơ mà tôi rất thích đó là Trạng Tí, ấn tượng nhất là cảnh lúc công chúa và Tí đấu cờ. Vì để an ủi cục vàng của Bắc Quốc mà Hoàng Thượng quyết định tặng cô món quà trước khi về nước. Và món quà “khiêm tốn” của công chúa là những hạt thóc và chúng chỉ cần gói gọn trong bàn cờ:

Bàn cờ có tổng cộng 64 ô vuông. Công chúa yêu câu: “Đặt 1 hạt thóc vào hình vuông đầu tiên và nhân đôi nó vào hình vuông tiếp theo”.

+ Tổng số thóc sẽ được tính như thế này: 1 + 2 + 4 + 8 + 16 + 32… Tổng số gạo: 18.446.744.073.709.551.615. Thật tình là tôi không biết đọc con số này như thế nào. Ngày nay, có thể giá trị của số thóc đó là hơn 300 nghìn tỷ USD một số siêu toa khủng lồ.

_ Tương tự câu truyện trên và sát sàn sạt với định nghĩa hơn:

Giả dụ anh A nhận lương 1tr + 10% hàng thắng và anh B với mức lương cố định là 50tr/ tháng.

Bảng thu nhập sau 1 năm.

+ Sau 1 năm thì gần như không thay đổi nhiều anh A vẫn hít khói của a B với chêch lệch thấy rõ.

+ Sau 5 năm thì anh A đã nhỉnh hơn anh B một tẹo với 3 tỉ 34 triệu trong khi anh B là 3 tỉ tròn.

+ Và sự khác biệt to lớn xảy ra khi ở năm thứ 10 anh A có 927 tỉ còn anh B chỉ ó vỏn vẹn 6 tỉ.

Đa phần mọi người đã hiểu rồi nên mình sẽ không chia sẻ quá nhiều, dưới đây là bài viết chi tiết hơn:

Diviend reinvestment plan: tái đầu tư bằng cố tức.

_ Như đã chia sẻ bên trên Diviend là cổ tức mà công ty sẻ chia cho các cổ đông đang nắm giữ cố phiếu. Đơn giản là bạn nắm giữ và khi được chia thì bạn tiếp tục dùng tiền cổ tức để tái đầu tư kích hoạt lãi kép.

+ Sự kiện trả Cổ tức thì sẽ có 1 ngày gọi là ngày Giao dịch không hưởng quyền (ngày GDKHQ), nghĩa là ai mua cổ phiếu công ty này trước ngày GDKHQ và nắm giữ đến ít nhất là ngày hôm đó, thì sẽ lọt vào danh sách nhận cổ tức

=> Chú ý đặc biệt: là giá cổ phiếu doanh nghiệp đó sẽ được hệ thống điều chỉnh giảm 1 phần bằng đúng với phần cổ tức chia ra cho cổ đông. Nên tại thời điểm ngày GDKHQ, thì việc bạn nhận cổ tức không làm thay đổi gì tài sản cả . Nếu cổ phiếu tiếp tục tăng, thì lúc đó mới là lợi nhuận (ví dụ cổ tức cổ phiếu thì giờ bạn có nhiều cổ phiếu hơn xưa dù không mua thêm, nên giá tăng thì bạn có ra một khoản tiền mặt riêng dù không bán gì, số lượng cổ phiếu như cũ).

II- Lạm phát.

_ Mình hiểu đơn giản thôi là giảm sức mua của đồng tiền hiện tại. Có 2 đặc điểm chính là:

+ Sự tăng giá cả là liên tục, tăng giá chung hàng hóa và dịch vụ.

+ Là một hiện tượng lâu dài với sự tăng giá chung xảy ra trong thời gian dài.

_ Lãi suất kép rất khủng, nhưng nó cũng có kẻ thù mạnh không kém, đó là lạm phát. Nhất là ở VN, lạm phát làm lu mờ lãi kép…. nhất là ở những thập kỉ trước Việt Nam chứng kiến những đợt lạm phát phi mã.

Thả dụ:100tr vào năm 1992 và gửi ngân hàng với lãi suất 10%/ năm. Với lãi suất 10% ko đổi sau 30 năm, tức năm 2022= 1 tỷ 745tr.

=> Giờ quay lại năm 1992, 100tr bạn mua được 25 cây vàng tương ứng 4tr/ cây. Năm 2022, 1 tỷ 745tr bạn mua được 31,7 cây vàng tương ứng 55tr/ cây… Tăng trưởng về giá trị thực tế không đáng là bao.

_ Nguyên nhân:

+ Do sự gia tăng lượng tiền trong lưu thông: các gói kích cầu của chính phủ, khủng hoảng hay cũng có thể là chính sự quản lí yếu kém của chính phủ nước sở tại, gọi tên Venezuela chẳng hạn.

+ Thiếu hụt hàng hóa quan trong dẫn đến nhu cầu cao. Điều gì cũng có 2 mặt và tất nhiên lạm phát cũng có mặt lợi của nó:

1. Thúc đẩy nền kinh tế dòng tiền luôn được lưu thông.

2. Chống lại “nghịch lý của sự tiết kiệm”: giống các cụ ngày xưa sợ nên chôn vàng dưới đất và giảm phát. Giảm phát là khi giá đi xuống khiến tâm lí chờ đợi ngày mai ngày kia để mua giá rẻ hơn.

Quay lại thị trường Việt Nam chính phủ luôn đặt ra mục tiêu là lạm phát dương tức là tăng trưởng GDP song song với lạm phát. Còn với FED thì họ mong muốn mức lạm phát ở 2% mỗi năm.

KẾT BÀI.

Bài viết tới tôi sẻ chia sẻ về cách bản thân lựa chọn cố phiếu và các chiến lược bản thân đã sử dụng để lọc ra được cố phiều thường lợi nhuận phi thường. Bài viết tiếp theo nữa có thể sẽ là các chiến lược cơ bản như cách giá cả hình thành hoặc cấu trúc khớp lệnh mà bạn cũng có thể yêu cầu…

Và vẫn như những bài viết trước nếu thấy hay và hữu ích thì nhấn phím mũi tên bên trên. Hoặc có ý kiến thảo luận và bổ sung cho tác giả thì bạn có thể để lại comment bên dưới.